Ujemna przekładnia w Australii

Negatywna dźwignia finansowa w Australii dotyczy przepisów australijskiego systemu podatku dochodowego odnoszących się do straty netto poniesionej przez podatnika na ich nieruchomości inwestycyjnej, powszechnie nazywanej dźwignią ujemną . Ujemna przekładnia może pojawić się w wielu kontekstach; na przykład w przypadku w nieruchomości powstaje, gdy dochód netto z wynajmu jest niższy niż odsetki od kredytu hipotecznego do zapłacenia, aw przypadku akcji , gdy dochód netto z tytułu dywidend jest niższy niż odsetki do zapłacenia z tytułu kredytu zabezpieczającego .

Ogólny

Do celów podatku dochodowego Australia zezwala na kompensowanie strat majątkowych z innymi rodzajami dochodów, takimi jak wynagrodzenie lub dochód z działalności gospodarczej, z kilkoma ograniczeniami lub ograniczeniami. Ujemna dźwignia finansowa inwestorów w nieruchomości zmniejszyła dochody z podatku dochodowego od osób fizycznych w Australii o 600 mln USD w roku podatkowym 2001/02, 3,9 mld USD w 2004/05 i 13,2 mld USD w 2010/11. [ potrzebne źródło ]

Ujemna dźwignia nadal jest kontrowersyjną kwestią polityczną w Australii i była głównym problemem podczas australijskich wyborów federalnych w 2016 i 2019 r . , podczas których Australijska Partia Pracy zaproponowała ograniczenie, ale nie wyeliminowanie negatywnej dźwigni, oraz zmniejszenie o połowę ulgi podatkowej od zysków kapitałowych do 25%. Analiza wykazała, że zgodnie z raportem Grattan Institute, ujemna dźwignia finansowa w Australii zapewnia większe korzyści bogatszym Australijczykom niż mniej zamożnym.

Ówczesny Skarbnik Federalny , Scott Morrison , w obronie ujemnej dźwigni finansowej przytoczył dane podatkowe, które wykazały, że liczne grupy o średnich dochodach (wspomniał o nauczycielach, pielęgniarkach i elektrykach) odnoszą większe korzyści z ujemnej dźwigni finansowej niż menedżerowie finansowi.

Historia

Tradycyjnie australijscy podatnicy mogli negatywnie ukierunkować swoje nieruchomości inwestycyjne, w ścisłym znaczeniu inwestowania w nieruchomości ze stratą początkową. Ujemna dźwignia finansowa była ograniczona zakazem transferu warunkowych dochodów z tytułu własności, a straty majątkowe nie mogły zrekompensować dochodów z pracy. Zakłada się, że dotyczyło to zarówno strat, jak i dochodów, ale nie jest to jasne w ustawie o rozliczeniu podatku dochodowego z 1936 r .

W 1983 r. Wiktoriański zastępca komisarza ds. podatków na krótko odmówił wiktoriańskim inwestorom w nieruchomości odliczenia odsetek przekraczających dochód z wynajmu, więc strat nie można było przenieść ani przenieść na przyszły rok podatkowy. Decyzja ta została szybko uchylona przez federalnego komisarza podatkowego.

rządu Hawke'a do wcześniejszego systemu, w którym straty majątkowe nie mogły zrekompensować dochodów z pracy, był niepopularny wśród inwestorów w nieruchomości. Inwestorzy ci twierdzili, że ten powrót spowodował wyschnięcie inwestycji w wynajmowane mieszkania i znaczny wzrost czynszów. Nie zostało to poparte dowodami innymi niż lokalny wzrost rzeczywistych czynszów zarówno w Perth , jak i Sydney , które miały również najniższe wskaźniki pustostanów ze wszystkich stolic w tamtym czasie.

Opodatkowanie

Ogólnie rzecz biorąc, inwestor może dochodzić straty z tytułu posiadania nieruchomości inwestycyjnej, odpowiednio zmniejszając całkowity dochód inwestora podlegający opodatkowaniu. Z drugiej strony, w niektórych kontekstach straty inwestycyjne są ignorowane, na przykład w przypadku ustalania progów dopłaty do Medicare , rabatu na prywatne ubezpieczenie zdrowotne oraz przy obliczaniu dochodu ze spłat HELP , a także innych dochodów z Centrelink -sprawdzone zasiłki i benefity. [ potrzebne źródło ]

Poza korzyściami podatkowymi płynącymi z ujemnej dźwigni inwestor zwykle bierze pod uwagę przewidywany wzrost wartości rynkowej nieruchomości oraz opodatkowanie zysków kapitałowych zgodnie z prawem australijskim. Na przykład, jeśli inwestor posiada nieruchomość inwestycyjną przez ponad dwanaście miesięcy, wówczas tylko 50% zysku kapitałowego podlega opodatkowaniu.

Argumenty za i przeciw

To prawda, według danych Real Estate Institute, że czynsze wzrosły w Sydney i Perth. Ale te same dane nie wskazują na zauważalny wzrost w innych stolicach stanów. Powiedziałbym, że gdyby ujemna dźwignia była odpowiedzialna za wzrost czynszów, to należałoby to zaobserwować wszędzie, a nie tylko w dwóch stolicach. W rzeczywistości, jeśli zagłębisz się w inne części bazy danych REI, odkryjesz, że wskaźniki pustostanów były niezwykle niskie w tamtym czasie, zanim zniesiono ujemną dźwignię. [ potrzebne źródło ]

Eslake odnosi się do zmian w czynszach skorygowanych o inflację (tj. kiedy inflacja CPI jest odejmowana od nominalnych podwyżek czynszu). Są one również znane jako realne zmiany czynszu. Nominalne czynsze w całym kraju wzrosły o ponad 25% w ciągu dwóch lat, w których poddano kwarantannie ujemne zadłużenie. ABS CPI , rosły silnie w każdej stolicy Australii . Ponieważ jednak zmiany nominalne obejmują inflację, dają mniej jasny obraz tego, jak zmieniły się czynsze i jak zmiany, takie jak niedopuszczenie do kompensowania strat majątkowych w celu zrekompensowania innych rodzajów dochodów, wpływają na czynsz.

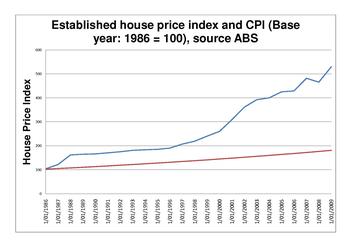

Wpływ na przystępność cenową mieszkań

W 2003 r. Reserve Bank of Australia (RBA) stwierdził w swoim przedłożeniu do Komisji Produktywności Pierwsze dochodzenie dotyczące własności domu:

nie ma konkretnych aspektów obecnych rozwiązań podatkowych mających na celu zachęcenie do inwestowania w nieruchomości w stosunku do innych inwestycji w australijskim systemie podatkowym. Nie ma też żadnej niedawnej inicjatywy w zakresie polityki podatkowej, na którą moglibyśmy wskazać, która odpowiadałaby za szybki wzrost ukierunkowanych inwestycji w nieruchomości. Ale faktem jest, że kiedy obserwujemy wyniki, zasoby i finanse są nieproporcjonalnie kierowane do tego obszaru, a promotorzy nieruchomości wykorzystują efektywność podatkową jako ważny punkt sprzedaży.

Następnie powiedzieli, że „najrozsądniejszym obszarem, w którym należy szukać umiarkowania popytu, są inwestorzy” oraz że:

traktowanie podatkowe w Australii jest korzystniejsze dla inwestorów niż w innych krajach. W szczególności następujące obszary wydają się warte dalszych badań przez Komisję ds. Produktywności:

- I. zdolność do ujemnego uzbrojenia nieruchomości inwestycyjnej, gdy jest niewielka perspektywa, że nieruchomość będzie przynosić dodatnie przepływy pieniężne przez wiele lat;

- II. korzyść, jaką otrzymują inwestorzy dzięki temu, że w przypadku „cofnięcia” odpisów amortyzacyjnych za pośrednictwem podatku od zysków kapitałowych stawka podatkowa jest niższa niż stawka stosowana, gdy amortyzacja była dozwolona.

- iii. ogólne traktowanie amortyzacji nieruchomości, w tym możliwość żądania amortyzacji inwestycji przynoszących straty.

W 2008 roku raport Senackiej Komisji Specjalnej ds. Dostępności Mieszkaniowej w Australii był powtórzeniem ustaleń raportu Komisji ds. Produktywności z 2004 roku. Jedna z rekomendacji do dochodzenia sugerowała, że ujemne zadłużenie powinno być ograniczone: „Nie powinno być nieograniczonego dostępu. Milionerzy i miliarderzy nie powinni mieć do niego dostępu, a ty nie powinieneś mieć do niego dostępu w swojej 20. nieruchomości inwestycyjnej. w nim granice”.

Raport Senackiej Komisji Ekonomicznej z 2015 r. dowodzi, że chociaż ujemne zadłużenie wpływa na przystępność cenową mieszkań, głównym problemem jest niedopasowanie między podażą a popytem.

Polityka i ekonomia

Ujemna dźwignia finansowa nadal jest kontrowersyjną kwestią polityczną w Australii i była głównym problemem podczas wyborów federalnych w Australii w 2016 r . dochodu (z pewnymi wyjątkami) oraz do zmniejszenia o połowę ulgi w podatku od zysków kapitałowych do 25%. Analiza wykazała, że ujemna dźwignia finansowa w Australii zapewnia większe korzyści bogatszym Australijczykom niż mniej zamożnym.