Bank Anglii

Pieczęć Banku Anglii Budynek Banku Anglii | |

| Siedziba | Threadneedle Street , Londyn , Anglia, Wielka Brytania |

|---|---|

| Współrzędne | Współrzędne : |

| Przyjęty | 27 lipca 1694 |

| Własność | Własnością Rządu HM za pośrednictwem Rządowego Departamentu Prawnego |

| Gubernator | Andrew Bailey (od 2020) |

| bank centralny z | Zjednoczone Królestwo |

| Waluta |

Funt szterling GBP ( ISO 4217 ) |

| Rezerwy | 101,59 mld USD |

| stopa banku | 4,0% |

| Strona internetowa | |

| Ten artykuł jest częścią serii poświęconej |

| polityce Wielkiej Brytanii |

|---|

|

|

|

Bank of England jest bankiem centralnym Wielkiej Brytanii i modelem, na którym opiera się większość nowoczesnych banków centralnych. Założony w 1694 roku jako rządu angielskiego i nadal jeden z bankierów rządu Wielkiej Brytanii , jest ósmym najstarszym bankiem na świecie . Od założenia w 1694 r. było prywatną własnością akcjonariuszy, aż do upaństwowienia go w 1946 r. przez ministerstwo Attlee .

Bank stał się niezależną organizacją publiczną w 1998 r., w całości należącą do Radcy Skarbowego w imieniu rządu, z mandatem wspierania polityki gospodarczej ówczesnego rządu, ale niezależną w utrzymywaniu stabilności cen.

Bank jest jednym z ośmiu banków uprawnionych do emisji banknotów w Wielkiej Brytanii , ma monopol na emisję banknotów w Anglii i Walii oraz reguluje emisję banknotów przez banki komercyjne w Szkocji i Irlandii Północnej .

Komitet Polityki Pieniężnej banku przekazał odpowiedzialność za zarządzanie polityką pieniężną . Skarb Państwa ma rezerwowe uprawnienia do wydawania komisji poleceń, „jeśli wymagają tego interes publiczny i ekstremalne okoliczności gospodarcze”, ale Parlament musi zatwierdzić takie polecenia w ciągu 28 dni. w 2011 r. powołano Komitet Polityki Finansowej banku jako makroostrożnościowy organ nadzorujący sektor finansowy Wielkiej Brytanii.

Siedziba banku znajduje się w głównej dzielnicy finansowej Londynu, City of London , przy Threadneedle Street , od 1734 roku. Czasami jest znana jako The Old Lady of Threadneedle Street, nazwa zaczerpnięta z satyrycznej kreskówki Jamesa Gillraya z 1797 roku. na zewnątrz jest znany jako Bank Junction .

Jako regulator i bank centralny, Bank Anglii od wielu lat nie oferuje usług bankowości konsumenckiej, ale nadal zarządza niektórymi usługami publicznymi, takimi jak wymiana zastąpionych banknotów. Do 2016 roku bank świadczył usługi bankowości osobistej jako przywilej dla pracowników.

Historia

Założenie

Miażdżąca porażka Anglii z Francją , dominującą potęgą morską, w bitwach morskich, których kulminacją była bitwa pod Beachy Head w 1690 r. , stała się katalizatorem odbudowy Anglii jako potęgi światowej. Rząd Wilhelma III chciał zbudować flotę morską, która mogłaby rywalizować z flotą francuską; jednak możliwość zbudowania tej floty była utrudniona zarówno przez brak dostępnych środków publicznych, jak i niski kredyt rządu angielskiego w Londynie. Ten brak kredytu uniemożliwił rządowi angielskiemu pożyczenie 1 200 000 funtów (8% rocznie), które chciał zbudować flotę.

Aby skłonić do subskrypcji pożyczki, subskrybenci mieli być zarejestrowani pod nazwą Gubernatora i Spółki Banku Anglii. Bank otrzymał wyłączne posiadanie sald rządowych i był jedyną spółką z ograniczoną odpowiedzialnością, której pozwolono emitować banknoty. Pożyczkodawcy przekazaliby rządowi gotówkę (w sztabkach) i wyemitowały weksle na obligacje rządowe, które można by ponownie pożyczyć. 1,2 miliona funtów zebrano w 12 dni; połowa z tego została wykorzystana na odbudowę marynarki wojennej.

Efektem ubocznym był ogromny wysiłek przemysłowy, w tym założenie hut żelaza do produkcji większej ilości gwoździ i postęp [ wymagane wyjaśnienie ] w rolnictwie, który zasilił czterokrotnie większą siłę marynarki wojennej, zaczął przekształcać gospodarkę. Pomogło to nowemu Królestwu Wielkiej Brytanii – Anglii i Szkocji formalnie zjednoczonej w 1707 roku – stać się potężnym. Potęga marynarki wojennej uczyniła Wielką Brytanię dominującą potęgą światową pod koniec XVIII i na początku XIX wieku.

Utworzenie banku zostało wymyślone [ wymagane wyjaśnienie ] przez Charlesa Montagu, 1.hrabiego Halifax , w 1694 r. Plan z 1691 r., który został zaproponowany przez Williama Patersona trzy lata wcześniej, nie został wówczas zrealizowany. Pięćdziesiąt osiem lat wcześniej, w 1636 roku, finansista króla Filip Burlamachi zaproponował dokładnie ten sam pomysł w liście skierowanym do Francisa Windebanka . [ Konieczna weryfikacja ] Zaproponował rządowi pożyczkę w wysokości 1,2 miliona funtów; w zamian subskrybenci byliby zarejestrowani jako gubernator i spółka Banku Anglii z długoterminowymi przywilejami bankowymi, w tym emisją banknotów.

Królewski przywilej został nadany 27 lipca poprzez uchwalenie ustawy tonażowej z 1694 roku . Finanse publiczne były wówczas w tak opłakanym stanie, że warunki pożyczki były takie, że miała być obsługiwana w wysokości 8% rocznie, a za zarządzanie pożyczką pobierana była również opłata za obsługę w wysokości 4000 GBP rocznie . Pierwszym gubernatorem był John Houblon (który został później przedstawiony na banknocie 50-funtowym ).

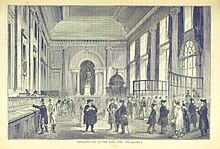

Bank początkowo nie posiadał własnego budynku, po raz pierwszy został otwarty 1 sierpnia 1694 r. W Mercers' Hall na Cheapside . Ten jednak okazał się za mały i od 31 grudnia 1694 r. bank działał z Hali Spożywczej , znajdującej się wówczas na Drobiowej , gdzie pozostawał przez prawie 40 lat.

18 wiek

W 1700 roku firma Hollow Sword Blade Company została zakupiona przez grupę biznesmenów, którzy chcieli założyć konkurencyjny angielski bank (w akcji, którą dziś można by uznać za „listowanie tylnymi drzwiami”). Początkowy monopol Banku Anglii na angielską bankowość miał wygasnąć w 1710 roku. Jednak zamiast tego został odnowiony, a firmie Sword Blade nie udało się osiągnąć swojego celu.

South Sea Company została założona w 1711 roku. W 1720 roku stała się odpowiedzialna za część długu publicznego Wielkiej Brytanii, stając się głównym konkurentem Banku Anglii. Podczas gdy wkrótce nastąpiła katastrofa „bańki na Morzu Południowym”, firma kontynuowała zarządzanie częścią długu publicznego Wielkiej Brytanii do 1853 roku.

Bank of England przeniósł się do swojej obecnej lokalizacji przy Threadneedle Street w 1734 roku, a następnie powoli nabywał sąsiednie grunty, aby stworzyć miejsce niezbędne do wzniesienia pierwotnego domu banku w tym miejscu, pod kierunkiem jego głównego architekta Johna Soane'a, w latach 1790-1827 . ( Odbudowa banku przez Herberta Bakera w pierwszej połowie XX wieku, niszcząca większość arcydzieła Soane'a, została opisana przez historyka architektury Nikolausa Pevsnera jako „największa zbrodnia architektoniczna w londyńskim City XX wieku”. )

Statut banku został ponownie odnowiony w 1742 i 1764 roku.

Kryzys kredytowy z 1772 roku został opisany jako pierwszy nowoczesny kryzys bankowy, przed którym stanął Bank Anglii. W całym londyńskim City zawrzało, gdy ogłoszono bankructwo Alexandra Fordyce'a . W sierpniu 1773 r. Bank Anglii udzielił EIC pożyczki. Obciążenie rezerw Banku Anglii zostało złagodzone dopiero pod koniec roku.

Kiedy w XVIII wieku pojawił się pomysł i rzeczywistość długu publicznego , w dużej mierze zarządzał nim bank.

Podczas amerykańskiej wojny o niepodległość interesy banku szły tak dobrze, że George Washington przez cały ten okres był jego akcjonariuszem.

Po odnowieniu statutu banku w 1781 r. Był to również bank bankierów - utrzymujący wystarczającą ilość złota, aby opłacić swoje banknoty na żądanie do 26 lutego 1797 r., Kiedy wojna tak zmniejszyła rezerwy złota , że - po strachu przed inwazją wywołaną bitwą pod Fishguard kilka dni wcześniej – rząd zabronił bankowi dokonywania wypłat w złocie uchwalając Bank Restriction Act 1797 . Zakaz ten obowiązywał do 1821 roku.

19 wiek

W latach 1825-26 bank był w stanie zapobiec kryzysowi płynności, kiedy Nathanowi Mayerowi Rothschildowi udało się zaopatrywać go w złoto.

Bank Charter Act 1844 powiązał emisję banknotów z rezerwami złota i przyznał bankowi wyłączne prawa w zakresie emisji banknotów w Anglii. Prywatne banki, które wcześniej miały to prawo, zachowały je, pod warunkiem, że ich siedziba znajduje się poza Londynem i zdeponują zabezpieczenie wyemitowanych przez siebie banknotów.

Bank wystąpił jako pożyczkodawca ostatniej instancji po raz pierwszy w czasie paniki w 1866 roku .

XX wiek

Ostatnim prywatnym bankiem w Anglii, który wyemitował własne banknoty, był bank Fox, Fowler and Company Thomasa Foxa w Wellington , który szybko się rozwijał, aż do połączenia z Lloyds Bank w 1927 r. Były one prawnym środkiem płatniczym do 1964 r. W obiegu pozostało dziewięć banknotów; jeden mieści się w Tone Dale House , Wellington . (Prywatne banki szkockie i północnoirlandzkie nadal emitują banknoty regulowane przez bank).

Wielka Brytania stosowała standard złota , co oznaczało, że wartość funta szterlinga była ustalana na podstawie ceny złota, aż do 1931 r., kiedy Bank Anglii musiał wycofać Wielką Brytanię ze standardu złota z powodu skutków Wielkiego Kryzysu, który rozprzestrzenił się na Europę.

Podczas rządów Montagu Norman , od 1920 do 1944 roku, bank celowo starał się odejść od bankowości komercyjnej i stać się bankiem centralnym.

Podczas II wojny światowej ponad 10% wartości nominalnej banknotów funta szterlinga będących w obiegu stanowiły fałszerstwa wyprodukowane przez Niemcy.

W 1946 roku, wkrótce po zakończeniu kadencji Montagu Normana, bank został znacjonalizowany przez laburzystowski rząd.

Bank dążył do wielu celów ekonomii keynesowskiej po 1945 r., W szczególności do „łatwych pieniędzy” i niskich stóp procentowych, aby wspierać zagregowany popyt. Starał się utrzymać stały kurs walutowy i próbował radzić sobie z inflacją i osłabieniem funta szterlinga za pomocą kontroli kredytów i wymiany walut.

Banknot 10 bobów został wycofany z obiegu w 1970 roku w ramach przygotowań do Dnia Dziesiętnego w 1971 roku.

W 1977 r. Bank założył spółkę zależną Bank of England Nominees Limited (BOEN), nieistniejącą już prywatną spółkę z ograniczoną odpowiedzialnością, z wyemitowanymi dwiema ze stu akcji o wartości 1 GBP. Zgodnie z jej statutem, jej cele były następujące: „Aby działać jako kandydat lub agent lub pełnomocnik, samodzielnie lub wspólnie z innymi, dla dowolnej osoby lub osób, spółki osobowej, spółki, korporacji, rządu, państwa, organizacji, suwerena, prowincji, organu lub organ publiczny, lub jakakolwiek ich grupa lub stowarzyszenie”. Bank of England Nominees Limited został zwolniony przez Edmunda Della , Sekretarza Stanu ds. Handlu, z wymogów dotyczących ujawniania informacji zgodnie z sekcją 27 ust. 9 ustawy o spółkach z 1976 r., ponieważ „uznano za niepożądane, aby wymogi dotyczące ujawniania miały zastosowanie do niektórych kategorii akcjonariuszy". Bank of England jest również chroniony karty królewskiej i ustawą o tajemnicy urzędowej . BOEN był narzędziem dla rządów i głów państw do inwestowania w spółki brytyjskie (podlegające zatwierdzeniu przez Sekretarza Stanu), pod warunkiem, że zobowiążą się one „nie wpływać na sprawy spółki”. W późniejszych latach BOEN nie był już zwolniony z wymogów dotyczących ujawniania informacji wynikających z prawa spółek. Chociaż jest to spółka w stanie uśpienia , stan uśpienia nie wyklucza spółki aktywnie działającej jako akcjonariusz nominowany. BOEN miał dwóch akcjonariuszy: Bank Anglii i sekretarza Banku Anglii.

Obowiązek utrzymywania przez banki minimalnej stałej części ich depozytów jako rezerw w Banku Anglii został zniesiony w 1981 r .: więcej informacji można znaleźć w sekcji Wymagana rezerwa § Wielka Brytania . Współczesne przejście od ekonomii keynesowskiej do ekonomii chicagowskiej zostało przeanalizowane przez Nicholasa Kaldora w The Scourge of Monetarism .

Przekazanie polityki pieniężnej bankowi stało się kluczowym elementem polityki gospodarczej Liberalnych Demokratów przed wyborami powszechnymi w 1992 roku . Konserwatywny poseł Nicholas Budgen również zaproponował to jako projekt ustawy posła prywatnego w 1996 r., Ale projekt nie powiódł się, ponieważ nie miał poparcia ani rządu, ani opozycji.

Rząd Wielkiej Brytanii zrezygnował z drogiego w utrzymaniu Europejskiego Mechanizmu Kursów Walutowych we wrześniu 1992 r., w ramach akcji, która kosztowała Ministerstwo Skarbu Jej Królewskiej Mości ponad 3 miliardy funtów. Doprowadziło to do bliższej komunikacji między rządem a bankiem.

W 1993 r. bank opracował swój pierwszy Raport o inflacji dla rządu, szczegółowo opisując trendy i presje inflacyjne. Ten coroczny raport pozostaje jedną z głównych publikacji banku. Sukces celu inflacyjnego w Wielkiej Brytanii przypisuje się koncentracji banku na przejrzystości. Bank of England był liderem w tworzeniu innowacyjnych sposobów przekazywania informacji opinii publicznej, zwłaszcza poprzez swój Raport o inflacji, który naśladowało wiele innych banków centralnych.

W 1994 roku bank obchodził swoje trzysetne urodziny.

W 1996 r. bank opracował swój pierwszy przegląd stabilności finansowej . Ta coroczna publikacja stała się znana jako Raport o stabilności finansowej w 2006 r. Również w tym samym roku bank stworzył system rozliczeń brutto w czasie rzeczywistym (RTGS), aby poprawić wolne od ryzyka rozliczenia między bankami brytyjskimi.

6 maja 1997 r., po wyborach powszechnych w 1997 r. , w których po raz pierwszy od 1979 r. do władzy doszedł rząd Partii Pracy, kanclerz skarbu Gordon Brown ogłosił, że bank uzyska niezależność operacyjną w zakresie polityki pieniężnej. Zgodnie z postanowieniami Ustawy Bank of England z 1998 r. (która weszła w życie 1 czerwca 1998 r.) Komitetowi Polityki Pieniężnej (MPC) banku powierzono wyłączną odpowiedzialność za ustalanie stóp procentowych w celu spełnienia celu inflacyjnego rządowego wskaźnika cen detalicznych (RPI) wynoszącego 2,5 %. Cel zmienił się na 2%, ponieważ wskaźnik cen towarów i usług konsumpcyjnych (CPI) zastąpił wskaźnik cen detalicznych jako wskaźnik inflacji Skarbu Państwa. Jeśli inflacja przekroczy lub spadnie poniżej celu o więcej niż 1%, gubernator musi napisać list do kanclerza skarbu, wyjaśniając, dlaczego i jak zaradzić tej sytuacji.

Niezależne banki centralne, które przyjmują cel inflacyjny, są znane jako banki centralne Friedmana . Ta zmiana w polityce Partii Pracy została opisana przez Skidelsky'ego w The Return of the Master jako błąd i jako przyjęcie hipotezy racjonalnych oczekiwań ogłoszonej przez Alana Waltersa . Cele inflacyjne w połączeniu z niezależnością banku centralnego zostały scharakteryzowane jako strategia „głodzenia bestii”, powodująca brak pieniędzy w sektorze publicznym. [ potrzebne źródło ]

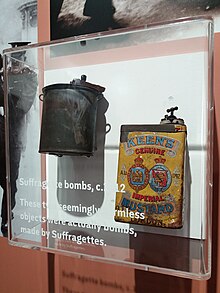

1913 próba bombardowania

4 kwietnia 1913 r. Przed budynkiem Banku Anglii podjęto próbę zamachu terrorystycznego. Bomba została odkryta dymiąca i gotowa do wybuchu obok balustrad na zewnątrz budynku . Bomba została podłożona w ramach kampanii bombardowań i podpaleń sufrażystek , w ramach której Związek Społeczno-Polityczny Kobiet (WSPU) przeprowadził serię politycznie umotywowanych bombardowań i podpaleń w całym kraju w ramach kampanii na rzecz prawa wyborczego kobiet. Bomba została rozbrojona, zanim zdążyła zdetonować, na jednej z najbardziej ruchliwych ulic w stolicy, co prawdopodobnie zapobiegło wielu ofiarom wśród ludności cywilnej. Bomba została podłożona dzień po tym, jak przywódczyni WSPU Emmeline Pankhurst została skazana na trzy lata więzienia za przeprowadzenie zamachu bombowego na dom polityka Davida Lloyda George'a .

Pozostałości bomby, która została wbudowana w bańkę na mleko , są obecnie wystawione w City of London Police Museum .

21. Wiek

Mervyn King został prezesem Banku Anglii 30 czerwca 2003 r.

W 2009 r. wniosek skierowany do HM Treasury na mocy ustawy o wolności informacji dotyczył szczegółowych informacji na temat 3% akcji Banku Anglii posiadanych przez nienazwanych akcjonariuszy, których tożsamości bank nie może ujawnić. W liście z odpowiedzią z dnia 15 października 2009 r. Ministerstwo Skarbu wyjaśniło, że „Część 3% akcji Skarbu Państwa, które zostały wykorzystane jako rekompensata dla akcji Banku byłych właścicieli, nie została wykupiona. Odsetki są jednak wypłacane dwa razy w roku i nie przypadek, że to się kumulowało i nawarstwiało”.

Ustawa o usługach finansowych z 2012 r. nadała bankowi dodatkowe funkcje i organy, w tym niezależny Komitet ds. Polityki Finansowej (FPC), organ nadzoru ostrożnościowego (PRA) oraz większe uprawnienia do nadzorowania dostawców infrastruktury rynku finansowego.

Kanadyjczyk Mark Carney objął stanowisko prezesa Banku Anglii 1 lipca 2013 r. Pełnił początkową pięcioletnią kadencję, a nie typową osiem. Został pierwszym gubernatorem, który nie był obywatelem Wielkiej Brytanii, ale od tego czasu otrzymał obywatelstwo. Na wniosek rządu jego kadencję przedłużono do 2019 r., a następnie ponownie do 2020 r. Od stycznia 2014 r. bank miał również czterech wiceprezesów .

BOEN został rozwiązany po likwidacji w lipcu 2017 r.

Andrew Bailey zastąpił Carneya na stanowisku prezesa Banku Anglii 16 marca 2020 r.

Funkcje

Bank zajmuje się dwoma głównymi obszarami, aby zapewnić sprawne wykonywanie tych funkcji:

Stabilność monetarna

Stabilne ceny i zaufanie do waluty to dwa główne kryteria stabilności monetarnej. Stabilne ceny są utrzymywane poprzez dążenie do tego, aby wzrost cen odpowiadał rządowemu celowi inflacyjnemu. Bank dąży do osiągnięcia tego celu poprzez dostosowanie podstawowej stopy procentowej , o której decyduje Komitet Polityki Pieniężnej , oraz poprzez swoją strategię komunikacji, np. publikowanie krzywych dochodowości .

Utrzymanie stabilności finansowej wiąże się z ochroną przed zagrożeniami dla całego systemu finansowego. Zagrożenia są wykrywane przez bankowe funkcje nadzoru i wywiadu rynkowego . Zagrożenia są następnie rozwiązywane poprzez operacje finansowe i inne, zarówno w kraju, jak i za granicą. W wyjątkowych okolicznościach bank może działać jako pożyczkodawca ostatniej instancji, udzielając kredytu, gdy żadna inna instytucja tego nie zrobi. Bank współpracuje z innymi instytucjami w celu zapewnienia stabilności monetarnej i finansowej, w tym:

- HM Treasury , departament rządu odpowiedzialny za politykę finansową i gospodarczą; I

- Inne banki centralne i organizacje międzynarodowe, mające na celu poprawę międzynarodowego systemu finansowego.

Protokół ustaleń z 1997 r. opisuje warunki, na jakich bank, Skarb Państwa i FSA działają na rzecz wspólnego celu, jakim jest zwiększenie stabilności finansowej. W 2010 roku nowy kanclerz ogłosił zamiar ponownego połączenia KNF z bankiem. Od 2012 roku obecnym dyrektorem ds. stabilności finansowej jest Andy Haldane .

Bank działa jako bankier rządu i prowadzi rządowy rachunek skonsolidowanego funduszu . Zarządza również rezerwami walutowymi i złotem kraju . Bank działa również jako bank bankierów, zwłaszcza jako pożyczkodawca ostatniej instancji.

Bank ma monopol na emisję banknotów w Anglii i Walii. Banki szkockie i północnoirlandzkie zachowują prawo do emisji własnych banknotów, ale muszą być one zabezpieczone depozytami w banku, z wyjątkiem kilku milionów funtów reprezentujących wartość banknotów, które znajdowały się w obiegu w 1845 r. Bank zdecydował sprzedać swoją działalność związaną z drukowaniem banknotów firmie De La Rue w grudniu 2002 r., za radą firmy Close Brothers Corporate Finance Ltd.

Od 1998 r. za ustalanie oficjalnej stopy procentowej odpowiada Komitet Polityki Pieniężnej (RPP). Jednak wraz z decyzją o przyznaniu bankowi niezależności operacyjnej odpowiedzialność za zarządzanie długiem publicznym została w 1998 r. przekazana nowemu Biuru ds. Zarządzania Długiem , które w 2000 r. przejęło również zarządzanie środkami pieniężnymi rządu . papiery wartościowe lub loszki) z banku pod koniec 2004 r.

Bank był odpowiedzialny za regulację i nadzór nad branżą bankową i ubezpieczeniową. Odpowiedzialność ta została przekazana Financial Services Authority w czerwcu 1998 r., ale po kryzysach finansowych w 2008 r. nowe ustawodawstwo bankowe przeniosło odpowiedzialność za regulację i nadzór nad branżą bankową i ubezpieczeniową z powrotem na bank.

W 2011 r. utworzono tymczasowy Komitet ds. Polityki Finansowej (FPC) jako komitet lustrzany RPP, który ma przewodzić nowemu mandatowi banku w zakresie stabilności finansowej. FPC odpowiada za regulacje makroostrożnościowe wszystkich brytyjskich banków i firm ubezpieczeniowych.

Aby pomóc w utrzymaniu stabilności gospodarczej, bank stara się poszerzać zrozumienie swojej roli, zarówno poprzez regularne wystąpienia i publikacje wyższych rangą przedstawicieli Banku, półroczny Raport o stabilności systemu finansowego, jak i poprzez szerszą strategię edukacyjną skierowaną do ogółu społeczeństwa. Obecnie prowadzi bezpłatne muzeum i prowadził konkurs Target Two Point Zero dla uczniów klas maturalnych, który zakończył się w 2017 roku.

Możliwość zakupu aktywów

Od stycznia 2009 r. Bank prowadzi Linię Zakupu Aktywów (APF) w celu zakupu „wysokiej jakości aktywów finansowanych z emisji bonów skarbowych i operacji zarządzania gotówką DMO ”, a tym samym poprawy płynności na rynkach kredytowych. Od marca 2009 r. zapewnia również mechanizm realizacji polityki banku w zakresie luzowania ilościowego (QE), pod auspicjami RPP. Oprócz zarządzania funduszami QE, które w szczytowym momencie wyniosły 895 miliardów funtów, APF nadal obsługuje swoje obiekty korporacyjne. Oba są realizowane przez spółkę zależną Banku Anglii, Bank of England Asset Purchase Facility Fund Limited (BEAPFF).

QE zostało zaprojektowane przede wszystkim jako instrument polityki pieniężnej. Mechanizm ten wymagał od Banku Anglii zakupu obligacji rządowych na rynku wtórnym, finansowanego poprzez tworzenie nowego pieniądza banku centralnego . Skutkowałoby to wzrostem cen aktywów kupowanych obligacji, a tym samym obniżeniem rentowności i osłabieniem długoterminowych stóp procentowych. Celem tej polityki było początkowo złagodzenie ograniczeń płynności w systemie rezerw funta szterlinga, ale przekształciła się w szerszą politykę mającą na celu zapewnienie bodźców ekonomicznych.

QE zostało wprowadzone w sześciu transzach w latach 2009-2020. W szczytowym momencie w 2020 r. portfel wyniósł 895 miliardów funtów, w tym 875 miliardów funtów brytyjskich obligacji rządowych i 20 miliardów funtów obligacji komercyjnych o wysokim ratingu.

W lutym 2022 roku Bank Anglii ogłosił zamiar rozpoczęcia likwidacji portfela QE. Początkowo miałoby to zostać osiągnięte poprzez niezastąpienie transz zapadających obligacji, a następnie przyspieszenie poprzez aktywną sprzedaż obligacji.

W sierpniu 2022 roku Bank Anglii powtórzył swój zamiar przyspieszenia likwidacji QE poprzez aktywną sprzedaż obligacji. Polityka ta została potwierdzona w wymianie listów między Bankiem Anglii a brytyjskim kanclerzem skarbu we wrześniu 2022 r. Między lutym 2022 r. a wrześniem 2022 r. termin wykupu obligacji rządowych wyniósł łącznie 37,1 mld GBP, co zmniejszyło zaległe akcje z 875,0 GBP mld na koniec 2021 r. do 837,9 mld GBP. Ponadto termin wykupu obligacji korporacyjnych wyniósł łącznie 1,1 mld GBP, zmniejszając stan akcji z 20,0 mld GBP do 18,9 mld GBP, a sprzedaż pozostałych akcji planowano rozpocząć 27 września.

Problemy z banknotami

Bank emituje banknoty od 1694 r. Pierwotnie banknoty były pisane odręcznie; chociaż były one częściowo drukowane od 1725 r., kasjerzy nadal musieli podpisywać każdy banknot i nakładać na kogoś obowiązek zapłaty. Notatki były drukowane w całości od 1855 r. Do 1928 r. Wszystkie notatki były „białymi banknotami”, drukowanymi na czarno iz pustym rewersem. W XVIII i XIX wieku białe banknoty były emitowane w nominałach 1 i 2 funtów. W XX wieku emitowano białe banknoty o nominałach od 5 do 1000 funtów.

Do połowy XIX wieku banki komercyjne mogły emitować własne banknoty, a banknoty emitowane przez prowincjonalne firmy bankowe były powszechnie w obiegu. Ustawa o karcie bankowej z 1844 r. Rozpoczęła proces ograniczania emisji banknotów do banku; nowym bankom zabroniono emitowania własnych banknotów, a istniejącym bankom emitującym banknoty nie wolno było rozszerzać swojej emisji. Gdy prowincjonalne firmy bankowe połączyły się, tworząc większe banki, utraciły one prawo do emisji banknotów, a angielski prywatny banknot ostatecznie zniknął, pozostawiając bankowi monopol na emisję banknotów w Anglii i Walii. Ostatnim prywatnym bankiem, który emitował własne banknoty w Anglii i Walii, był Fox, Fowler and Company w 1921 r. Jednak ograniczenia ustawy z 1844 r. dotyczyły tylko banków w Anglii i Walii, a obecnie trzech banków komercyjnych w Szkocji i czterech w Irlandii Północnej nadal emitują własne banknoty , regulowane przez bank.

Na początku pierwszej wojny światowej uchwalono ustawę o walucie i banknotach z 1914 r., która przyznała HM Treasury tymczasowe uprawnienia do emisji banknotów o wartości 1 £ i 10/- (dziesięć szylingów). Bony skarbowe miały pełny status prawnego środka płatniczego i nie były wymienialne na złoto przez bank; zastąpili złotą monetę w obiegu, aby zapobiec rundzie na funty szterlingi i umożliwić zakup surowców do produkcji zbrojeniowej. Notatki te zawierały wizerunek króla Jerzego V (notatki Banku Anglii zaczęły przedstawiać wizerunek monarchy dopiero w 1960 r.). Sformułowanie na każdej notatce brzmiało:

ZJEDNOCZONE KRÓLESTWO WIELKIEJ BRYTANII I IRLANDII – Banknoty walutowe są prawnym środkiem płatniczym przy płatności dowolnej kwoty – Wydawane przez Lordów Komisarzy Skarbu Jego Królewskiej Mości na mocy ustawy Parlamentu (4 i 5 Geo. V c.14).

Bony skarbowe były emitowane do 1928 r., Kiedy to ustawa o walucie i banknotach z 1928 r. Przywróciła bankom uprawnienia do wydawania banknotów. Bank Anglii po raz pierwszy wyemitował banknoty na dziesięć szylingów i jednego funta 22 listopada 1928 r.

Podczas drugiej wojny światowej niemiecka operacja Bernhard próbowała fałszować nominały od 5 do 50 funtów, produkując 500 000 banknotów każdego miesiąca w 1943 r. Pierwotny plan zakładał zrzucenie pieniędzy do Wielkiej Brytanii w celu zdestabilizowania brytyjskiej gospodarki, ale uznano, że bardziej przydatne jest wykorzystywanie banknotów do płacenia niemieckim agentom działającym w całej Europie. Chociaż większość wpadła w aliantów pod koniec wojny, fałszerstwa często pojawiały się przez lata później, co doprowadziło do wycofania z obiegu banknotów o nominałach powyżej 5 funtów.

z magazynu w Tonbridge w hrabstwie Kent skradziono ponad 53 miliony funtów w banknotach należących do banku .

Nowoczesne banknoty są drukowane na podstawie umowy z De La Rue Currency w Loughton, Essex .

Złoty skarbiec

Bank jest opiekunem oficjalnych rezerw złota Wielkiej Brytanii i około 30 innych krajów. Od kwietnia 2016 r. Bank posiada około 5134 ton (5659 ton) złota o wartości 141 miliardów funtów. Szacunki te sugerują, że skarbiec może pomieścić aż 3% ze 171 300 ton złota wydobywanego w całej historii ludzkości.

Zarządzanie Bankiem Anglii

Gubernatorzy

Poniżej znajduje się lista prezesów Banku Anglii od początku XX wieku:

| Nazwa | Okres |

|---|---|

| Samuela Gladstone'a | 1899–1901 |

| Augusta Prevosta | 1901–1903 |

| Samuela Morleya | 1903–1905 |

| Aleksandra Wallace'a | 1905–1907 |

| Williama Campbella | 1907–1909 |

| Reginalda Edena Johnstona | 1909–1911 |

| Alfreda Cole'a | 1911–1913 |

| Waltera Cunliffe'a | 1913–1918 |

| Briena Cokayne'a | 1918–1920 |

| Montagu Normana | 1920–1944 |

| Tomasz Catto | 1944–1949 |

| Camerona Cobbolda | 1949–1961 |

| Rowland Baring (trzeci hrabia Cromer) | 1961–1966 |

| Leslie O'Brien | 1966–1973 |

| Gordona Richardsona | 1973–1983 |

| Roberta Leigh-Pembertona | 1983–1993 |

| Edwarda Jerzego | 1993–2003 |

| Mervyn King | 2003–2013 |

| Marka Carneya | 2013–2020 |

| Andrzej Bailey | 2020 – obecnie |

Sąd Dyrektorów

Sąd Dyrektorów to jednolita rada odpowiedzialna za ustalanie strategii i budżetu organizacji oraz podejmowanie kluczowych decyzji dotyczących zasobów i nominacji. Składa się z pięciu członków wykonawczych z banku oraz maksymalnie 9 członków niewykonawczych, z których wszyscy są mianowani przez Koronę. Kanclerz wybiera Przewodniczącego Sądu spośród członków niewykonawczych. Trybunał ma obowiązek zbierać się co najmniej siedem razy w roku.

Gubernator służy przez okres ośmiu lat, zastępcy gubernatora przez pięć lat, a członkowie niewykonawczy przez okres do czterech lat.

| Nazwa | Funkcjonować |

|---|---|

| Davida Robertsa | Prezes Sądu |

| Andrzej Bailey | Gubernator Banku Anglii |

| Benjamina Broadbenta | Zastępca Gubernatora ds. Polityki Pieniężnej |

| Sir Jona Cunliffe'a | Zastępca gubernatora, stabilność finansowa |

| Sama Woodsa | Zastępca Gubernatora ds. Regulacji Ostrożnościowych i Dyrektor Naczelny Urzędu ds. Regulacji Ostrożnościowych |

| Sir Dave'a Ramsdena | Zastępca Gubernatora ds. Rynków i Bankowości |

| Jitesh Gadhia | Dyrektor niewykonawczy |

| Anny Glover | Dyrektor niewykonawczy |

| Diana Noble | Dyrektor niewykonawczy |

| Sir Rona Kalifa | Dyrektor niewykonawczy |

| Frances O’Grady | Dyrektor niewykonawczy |

| Toma Shropshire'a | Dyrektor niewykonawczy |

| Doroty Thompson | Dyrektor niewykonawczy i starszy niezależny dyrektor |

Inne rzeczy

Od 2013 roku bank ma dyrektora operacyjnego (COO). Od 2017 roku dyrektorem operacyjnym banku jest Joanna Place .

głównym ekonomistą banku jest Huw Pill .

Zobacz też

- Lista walut brytyjskich

- Ustawa o Banku Anglii

- Klub Banku Anglii

- Monety funta szterlinga

- Jednostka ds. Sankcji Finansowych

- Cząstkowej rezerwy bankowej

- Instytucje emitujące banknoty Wspólnoty Narodów

- Muzeum Banku Anglii

- zastępca prezesa Banku Anglii

- Lista dyrektorów Banku Anglii

Notatki

Dalsza lektura

- Brady, Robert A. (1950). Kryzys w Wielkiej Brytanii. Plany i osiągnięcia Rządu Pracy . Wydawnictwo Uniwersytetu Kalifornijskiego. , o nacjonalizacji 1945–50, s. 43–76

- Capie, Forrest. Bank of England: 1950 do 1979 (Cambridge University Press, 2010). xxviii + 890 s. ISBN 978-0-521-19282-8 wyszukiwanie fragmentów i tekstu

- Clapham, JH (1944). Banku Anglii .

- Fforde, John. Rola Banku Anglii, 1941–1958 (1992) wyszukiwanie fragmentów i tekstu

- Franciszek, Jan. Historia Banku Anglii: jego czasy i tradycje fragment i wyszukiwanie tekstu

- Hennessy, Elżbieta. A Domestic History of the Bank of England, 1930–1960 (2008) fragment i wyszukiwanie tekstu

- Kynaston, Dawid. 2017. Do ostatniego piasku czasu: historia Banku Anglii, 1694–2013. Bloomsbury.

- Lane, Mikołaj. „Bank Anglii w XIX wieku”. History Today (sierpień 1960) 19 nr 8, s. 535–541.

- O'Brien, Patrick K.; Palma, Nuno (2022). „ Nie zwykły bank, ale wielki silnik państwa: Bank Anglii i brytyjska gospodarka, 1694–1844 ”. Przegląd historii gospodarczej .

- Roberts, Richard i David Kynaston . Bank Anglii: pieniądze, władza i wpływy 1694–1994 (1995)

- Sayers, RS The Bank of England, 1891–1944 (1986) wyszukiwanie fragmentów i tekstu

- Schuster, F. Bank Anglii i państwo

- Wood, John H. Historia bankowości centralnej w Wielkiej Brytanii i Stanach Zjednoczonych (Cambridge University Press, 2005)

Linki zewnętrzne

- 1694 zakładów w Anglii

- Bank Anglii

- Emitenci banknotów z Wielkiej Brytanii

- Banki założone w 1694 r

- Banki Wielkiej Brytanii

- banki centralne

- Gospodarka Wielkiej Brytanii

- Architektura gruzińska w Londynie

- Banki giełdowe klasy I

- Budynki klasy I w City of London

- Skarb Państwa

- Budynki i budowle Herberta Bakera

- Budynki Johna Soane'a

- Niebieskie tablice Leeds

- Architektura neoklasycystyczna w Londynie

- Organizacje z siedzibą w Londynie pod patronatem królewskim

- Organizacje z siedzibą w londyńskim City

- Korporacje publiczne w Wielkiej Brytanii z kartą królewską